Wskaźnik MACD

)

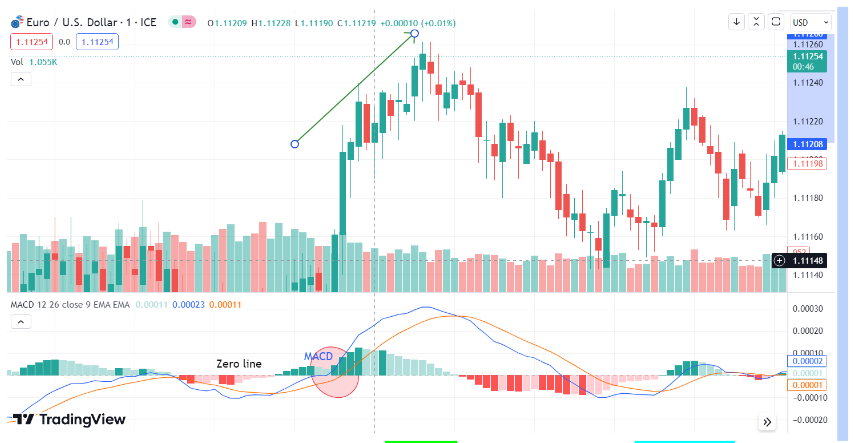

Wskaźnik Moving Average Convergence Divergence (MACD) jest popularnym narzędziem wśród traderów, szczególnie na rynkach Forex, które służy jako wszechstronny mechanizm do zrozumienia trendów rynkowych i generowania rekomendacji inwestycyjnych. Strategia MACD pomoże Ci zrozumieć rozbieżności, przecięcia linii środkowej i znaczenie poziomu zerowego w śledzeniu średnich ruchów.

Pomagając Ci zrozumieć zastosowanie formuły wskaźnika MACD, dążymy do zwiększenia Twojej zdolności jako inwestora do efektywnego wykorzystania tego narzędzia, przygotowując Cię do pewniejszej nawigacji w świecie inwestycji i handlu. W poniższym artykule zagłębimy się w interpretację wskaźnika MACD, upraszczając złożoną dynamikę linii MACD, linii sygnałowych i enigmatycznego histogramu MACD.

Table of Contents

MACD: co to jest?

Wskaźnik MACD: kuczowa terminologia

Wskaźnik MACD Wyjaśnienie

Wzór jak oblicza się wskaźnik MACD

Jak korzystać ze wskaźnika MACD

Wskaźnik MACD Interpretacja

MACD vs. RSI: który wskaźnik wybrać?

MACD vs. Stochastic

Plusy i minusy MACD w tradingu

MACD wskaźnik: gdzie znaleźć?

Podsumowanie

FAQ

MACD: co to jest?

Moving Average Convergence Divergence, powszechnie znany jako wskaźnik MACD, jest narzędziem analizy technicznej często wykorzystywanym w strategii inwestycyjnej, szczególnie na rynkach Forex. W swej istocie MACD jest zasadniczo oscylatorem, który oblicza różnicę między dwiema wykładniczymi średnimi ruchomymi, w szczególności MACD i liniami sygnałowymi.

Sposób, w jaki te linie przecinają się, rozchodzą lub zbiegają, dostarcza traderowi cennych informacji, działając jako sygnał kupna lub sygnał sprzedaży. Wskaźnik MACD zawiera również histogram reprezentujący odległość między linią MACD a linią sygnału, pomagając zilustrować zakres trendu wzrostowego lub spadkowego.

Kiedy linia MACD przecina linię zerową lub osiąga poziom zerowy, oznacza to znaczące ruchy rynkowe. Ostatecznie zrozumienie i interpretacja wskaźnika MACD oferuje kluczowe rekomendacje inwestycyjne, pomagając inwestorom zoptymalizować wykorzystanie strategii MACD w różnych scenariuszach rynkowych.

Wskaźnik MACD: kluczowa terminologia

Gdy zagłębimy się w opis wskaźnika MACD, konieczne jest zrozumienie kilku kluczowych terminów, które tworzą jego fundament.

Średnia ruchoma: Jest to kluczowy wskaźnik techniczny, który zapewnia średnią wartość dla określonego instrumentu handlowego w określonym z góry okresie. Termin ten pomaga wygładzić wahania cen, umożliwiając w ten sposób inwestorom wyraźniejsze rozpoznanie podstawowego trendu.

Wykładnicza średnia krocząca: Czasami określana jako „wykładnicza ruchoma ważona”. Ta metoda przypisuje większą wagę najnowszym punktom danych, zapewniając bardziej aktualne odzwierciedlenie zmian w trendzie rynkowym. W kontekście MACD w grę wchodzą dwa rodzaje wykładniczych średnich kroczących: linia MACD i linia sygnału.

Zbieżność i rozbieżność: Są to dwa podstawowe zjawiska związane z tymi liniami. Kiedy dwie średnie kroczące zbliżają się do siebie, mamy do czynienia z konwergencją. Może to sugerować potencjalne odwrócenie trendu rynkowego. I odwrotnie, rozbieżność ma miejsce, gdy te średnie oddalają się od siebie, prawdopodobnie sygnalizując wzmocnienie obecnego trendu.

Histogram MACD: Jest to kolejna wizualna reprezentacja różnicy między linią MACD a linią sygnału. Kiedy te linie się przecinają, traderzy często interpretują to jako sygnał kupna lub sygnał sprzedaży, szczególnie gdy te przecięcia występują na poziomie zerowym.

Zrozumienie tych terminów ma kluczowe znaczenie dla skutecznej interpretacji wskaźnika MACD i praktycznego zastosowania strategii MACD na arenie handlowej. Pamiętaj, że MACD to nie tylko wskaźnik; jest to solidne narzędzie, które przy prawidłowym użyciu może znacznie poprawić analizę rynku i rekomendacje inwestycyjne.

Wskaźnik MACD - wyjaśnienie

Wskaźnik MACD jest potężnym narzędziem używanym przez traderów do określania trendów rynkowych i tempa. MACD, składający się z trzech głównych komponentów, jest nie tylko solidny, ale także bardzo wszechstronny.

Po pierwsze, linia MACD jest tworzona przez odjęcie dłuższej średniej ruchomej (zwykle 26-okresowej) od krótszej (zwykle 12-okresowej). Linia ta ma kluczowe znaczenie w określaniu ogólnego trendu rynkowego, wskazując na wzrost lub spadek tempa.

Drugim składnikiem jest linia sygnału, która jest wykładniczą średnią ruchomą (EMA) samej linii MACD, często w okresie 9-okresowym. Interakcja między MACD a linią sygnału generuje cenne sygnały transakcyjne. Ruch linii MACD powyżej linii sygnału zwykle sugeruje sygnał kupna, podczas gdy ruch poniżej może oznaczać potencjalny sygnał sprzedaży.

Histogram MACD wizualnie przedstawia rozbieżność (oddalanie się) i konwergencję (zbliżanie się) między linią MACD a linią sygnału. Histogram jest dodatni, gdy linia MACD znajduje się powyżej linii sygnału, co sugeruje byczy impet, a ujemny, gdy jest poniżej, co wskazuje na potencjalny niedźwiedzi impet. Rozmiar histogramu reprezentuje prędkość ruchu cen, rosnącą wraz z przyspieszaniem i malejącą wraz ze zwalnianiem ruchu cen.

Wzór jak oblicza się wskaźnik MACD

Obliczanie MACD obejmuje wykorzystanie wykładniczych średnich kroczących (EMA) i składa się głównie z linii MACD, linii sygnału i histogramu MACD. Domyślne konfiguracje dla tych elementów zwykle obejmują interwały 12-, 26- i 9-dniowe, chociaż mogą one być modyfikowane przez traderów w oparciu o ich konkretne plany handlowe.

Aby obliczyć linię MACD, odejmij 26-dniową EMA od 12-dniowej EMA:

Linia MACD = 12-dniowa EMA – 26-dniowa EMA

Wynikowa linia MACD reprezentuje związek między dwoma EMA. Linia ta oscyluje wokół linii zerowej i stanowi podstawę histogramu MACD.

Następnie obliczana jest linia sygnału, która jest EMA linii MACD:

Linia sygnału = 9-dniowa EMA linii MACD

Linia sygnału służy jako wyzwalacz dla sygnałów kupna i sygnałów sprzedaży. Kiedy przecina linię MACD, może wskazywać potencjalne punkty wejścia lub wyjścia z rynku.

Histogram MACD ilustruje różnicę między linią MACD a linią sygnału:

MACD histogram = MACD histogram = linia MACD – linia sygnału

Odczytywanie histogramu MACD może zapewnić wgląd w dynamikę rynku. Na przykład, gdy histogram MACD oddala się od linii zerowej w dowolnym kierunku, oznacza to, że obecny trend zyskuje na sile.

Jak korzystać ze wskaźnika MACD

MACD zapewnia cenny wgląd w siłę, kierunek, pęd i czas trwania trendu cen akcji, oferując wskazówki dotyczące potencjalnych punktów wejścia lub wyjścia. Zrozumienie MACD obejmuje trzy kluczowe elementy: linię MACD, linię sygnału i histogram MACD. Przejścia między linią MACD a linią sygnału mogą wskazywać optymalne punkty wejścia lub wyjścia. Na przykład, gdy linia MACD przecina się powyżej linii sygnału, może to sugerować dobry czas na zakup. I odwrotnie, gdy linia MACD przecina się poniżej, może to oznaczać dobry moment na sprzedaż.

Wskaźnik MACD Interpretacja

Odpowiedź na pytanie “MACD - jak czytać” jest niezbędne zarówno dla nowicjuszy, jak i doświadczonych traderów.

Interpretacja wskaźnika MACD obraca się wokół zrozumienia ruchów jego podstawowych linii. W kontekście linii MACD przekraczającej linię sygnału, emitowany jest pozytywny lub zwyżkowy sygnał, sugerujący dogodny moment do zakupu.

Z drugiej strony negatywny lub spadkowy sygnał pojawia się, gdy linia MACD spada poniżej linii sygnałowej, co sugeruje, że może to być strategiczny czas na sprzedaż.

W następnej sekcji przyjrzyjmy się bliżej szczegółom.

Przecięcie linii sygnału

Przecięcie linii sygnału występuje, gdy linia MACD (obliczona różnica krótszych i dłuższych średnich kroczących) przecina wolniejszą linię sygnału. Kiedy linia MACD przecina się powyżej linii sygnału, jest powszechnie postrzegana jako uparty wskaźnik wskazujący na potencjalny trend wzrostowy. Z drugiej strony, gdy spadnie poniżej linii sygnału, może to oznaczać trend spadkowy.

Przecięcia linii środkowej

Przecięcia linii środkowej występują, gdy linia MACD przecina poziom zerowy, dostarczając krytycznych sygnałów kupna lub sygnałów sprzedaży.

Kiedy linia konwergencji średniej ruchomej MACD przekracza poziom zerowy, zwykle uważa się to za byczy znak, wskazujący na dobry moment na zakup. I odwrotnie, jeśli linia MACD przecina poniżej poziomu zerowego, często służy jako sygnał sprzedaży, sugerując możliwą tendencję spadkową na rynku.

Pamiętaj, że chociaż oscylator MACD dostarcza wnikliwych danych, niezbędne jest potwierdzenie tych sygnałów z innymi wskaźnikami w celu kompleksowej analizy rynku.

Rozbieżności

Dywergencja MACD występuje, gdy cena aktywów i wskaźnik MACD poruszają się w przeciwnych kierunkach. Kiedy cena aktywów osiąga nowe maksimum lub minimum, które nie jest odzwierciedlone w MACD, jest to wyraźna oznaka rozbieżności. Niedźwiedzia dywergencja MACD może sygnalizować zbliżające się pogorszenie koniunktury na rynku, podczas gdy bycza dywergencja może wskazywać na zbliżający się ruch cen w górę.

MACD - gwałtowne wzrosty lub spadki

Szybkie wzrosty lub spadki MACD występują, gdy krótkoterminowa średnia krocząca gwałtownie odbiega od długoterminowej średniej kroczącej. Może to sygnalizować wykupienie lub wyprzedanie rynku. Stan wykupienia może prowadzić do trendu spadkowego lub sygnału sprzedaży, podczas gdy sytuacja wyprzedania może wywołać trend wzrostowy lub sygnał kupna.

Niuanse rozbieżności

Chociaż wskaźnik MACD jest niezwykle cenny w wykrywaniu rozbieżności, technika ta nie jest pozbawiona niuansów. Handel rozbieżnościami, choć oferuje potencjalne sygnały zmian na rynku, może być mieczem obosiecznym.

Jednym z głównych wyzwań jest to, że rozbieżności MACD mogą często prowadzić do fałszywych alarmów. Dywergencja może sugerować potencjalne odwrócenie ceny, ale rynek może kontynuować swój trend, przeciwstawiając się wskazaniu MACD. Ta rozbieżność, szczególnie na niestabilnych rynkach, może prowadzić do nieoczekiwanych strat, jeśli transakcje opierają się wyłącznie na rozbieżnościach MACD.

Co więcej, rozbieżności mogą być wstępem nie tylko do odwrócenia, ale także do okresów konsolidacji, co sprawia, że wykorzystanie MACD do handlu rozbieżnościami jest sprawą złożoną. Podkreśla to znaczenie połączenia analizy MACD z innymi wskaźnikami technicznymi i uważnej analizy linii środkowej rynku.

MACD vs. RSI: który wskaźnik wybrać?

)

Traderzy często zastanawiają się, czy włączyć wskaźnik MACD czy RSI do swoich strategii handlowych. Chociaż te dwa wskaźniki wykazują podobieństwa, służą nieco innym celom i zapewniają unikalny wgląd.

MACD, jako wskaźnik pędu podążający za trendem, jest wykorzystywany do wykrywania potencjalnych sygnałów kupna i sygnałów sprzedaży poprzez skrzyżowania i rozbieżności. Ujawnia zmiany siły, kierunku, pędu i czasu trwania trendu w cenie akcji. Z drugiej strony, RSI jest oscylatorem pędu, który mierzy prędkość i zmiany ruchów cen, w zakresie od 0 do 100. Jest używany do identyfikacji warunków wykupienia lub wyprzedania na rynku, potencjalnie sygnalizując odwrócenie ceny.

Wybór między MACD a RSI będzie zależał od Twojej strategii handlowej. MACD doskonale nadaje się do śledzenia trendów i rozpędu w czasie, podczas gdy RSI najlepiej identyfikuje potencjalne zmiany cen z powodu warunków wykupienia lub wyprzedania. Niektórzy traderzy wykorzystują oba te wskaźniki jednocześnie do kompleksowej analizy. Jak zawsze, narzędzia te powinny być używane wraz z innymi formami analizy, aby weryfikować decyzje handlowe i skutecznie zarządzać ryzykiem.

MACD vs. Stochastic

Połączenie wskaźników MACD i Stochastic może zapewnić ulepszone ramy do podejmowania świadomych decyzji handlowych. MACD służy jako wskaźnik, który śledzi trendy, odkrywając zmiany w sile, trajektorii, impecie i długości życia trendu w ramach wartości akcji.

Z kolei wskaźnik Stochastic działa jak oscylator momentum, porównując określoną cenę zamknięcia instrumentu finansowego z zakresem jego cen w wyznaczonym okresie. Generuje wartości od 0 do 100 i składa się z dwóch linii: %K (linia szybka) i %D (linia wolna). Odczyt powyżej 80 wskazuje, że papier wartościowy jest wykupiony, a odczyt poniżej 20 sugeruje, że jest wyprzedany.

Połączenie MACD i Stochastic może zaoferować bardziej kompleksowy wgląd. MACD pomaga określić, czy rynek znajduje się w trendzie wzrostowym, czy spadkowym i kiedy może nastąpić odwrócenie. Jednocześnie Stochastic może wskazywać warunki wykupienia lub wyprzedania. Używając tych dwóch wskaźników w tandemie, traderzy mogą wskazać potencjalne punkty wejścia i wyjścia, zwiększając swoją zdolność przewidywania ruchów cen i podejmowania strategicznych decyzji handlowych. Jednak ważne jest, aby wziąć pod uwagę inne czynniki rynkowe i nie polegać wyłącznie na tych dwóch wskaźnikach przy podejmowaniu decyzji.

Strategia podwójnego krzyżowania MACD na rynku Forex

Jako miara momentum, MACD jest kluczowym narzędziem w handlu na rynku Forex, zwłaszcza jeśli chodzi o popularną strategię podwójnego krzyżowania.

Ta strategia jest zdefiniowana przez dwa przecięcia, pierwsze, gdy linia MACD przecina linię sygnału, a drugie, gdy linia MACD przecina linię zero. Kiedy oba warunki są spełnione, inwestorzy często rozważają rekomendację inwestycyjną.

Chodzi o to, aby wykorzystać charakterystykę MACD jako wskaźnik podążania za trendem i momentum, wykorzystując go do identyfikacji potencjalnych punktów wejścia i wyjścia na danym rynku. Traderzy będą szukać pozytywnego podwójnego krzyża jako byczego sygnału, oznaczającego potencjalną okazję do wejścia na długą pozycję, podczas gdy ujemny podwójny krzyż może wskazywać na okazję do sprzedaży lub krótkiej pozycji sprzedaży.

Należy jednak pamiętać, że podobnie jak każda strategia inwestycyjna, metoda MACD Forex podwójnego krzyżowania nie jest niezawodna. Należy ją wykorzystywać w połączeniu z innymi danymi i narzędziami rynkowymi, co zapewni pełniejszy obraz dynamiki rynku.

Plusy i minusy MACD w tradingu

Wskaźnik MACD oferuje kilka zalet, takich jak wszechstronność i wizualna interpretacja trendów rynkowych, ale niesie ze sobą również pewne ograniczenia, w tym potencjalne opóźnienia i fałszywe sygnały. Poniżej znajduje się szczegółowa analiza zalet i wad stosowania wskaźnika MACD w strategiach handlowych.

Plusy

-

Wszechstronność: MACD jest przydatny zarówno na rynkach zyskujących na popularności, jak i zmieniających się, co czyni go wszechstronnym narzędziem. Może pomóc zidentyfikować potencjalne trendy wzrostowe lub spadkowe, a nawet dostarczyć sygnały kupna lub sygnały sprzedaży.

- Pomoc wizualna: Histogram MACD umożliwia inwestorom wizualną interpretację trendów rynkowych i tempa zmian cen.

- Generowanie sygnału: MACD może dostarczać zarówno sygnały wejścia, jak i wyjścia, oferując samodzielnie kompletną strategię handlową.

- Wykrywanie rozbieżności: MACD jest bardzo skuteczny w identyfikowaniu rozbieżności między ceną a momentum, które mogą sygnalizować potencjalne odwrócenie trendu.

Minusy

-

Wskaźnik opóźnienia: Ponieważ MACD opiera się na średnich kroczących, może pozostawać w tyle za rzeczywistymi zmianami cen. To opóźnienie może spowodować, że punkty wejścia i wyjścia zostaną zidentyfikowane po wystąpieniu znacznego ruchu cen.

- Fałszywe sygnały: W okresach zmienności rynkowej MACD może dawać fałszywe sygnały kupna lub sprzedaży. Dzieje się tak, gdy cena szybko się zmienia, powodując częste przecinanie linii MACD z linią sygnału.

- Wiarygodność: Sam wskaźnik MACD może nie być tak niezawodny. Często działa najlepiej w połączeniu z innymi narzędziami analizy technicznej.

- Zależność od trendu: MACD jest najskuteczniejszy na rynkach w trendzie i może generować dużą liczbę fałszywych sygnałów na rynkach o ograniczonym zakresie.

MACD wskaźnik: gdzie znaleźć?

Wskaźnik MACD jest podstawowym narzędziem dla wielu traderów ze względu na jego wszechstronność w różnych warunkach rynkowych. Dla osób zainteresowanych dostępem do tego wskaźnika jest on dostępny na praktycznie wszystkich internetowych platformach transakcyjnych, biorąc pod uwagę jego powszechne stosowanie i akceptację.

Jeśli korzystasz z platformy transakcyjnej, takiej jak J2T, dostęp do wskaźnika MACD jest prosty. Po zalogowaniu się na platformie znajdź sekcję „Wskaźniki”, zwykle znajdującą się w górnej części interfejsu handlowego. W rozwijanym menu znajdziesz wskaźnik MACD wymieniony w sekcji „Wskaźniki trendu”. Kliknij na niego, a MACD pojawi się pod Twoim wykresem cenowym.

Korzystanie ze wskaźnika MACD na platformie J2T może znacznie ulepszyć strategię handlową, pomagając w określaniu trendów wzrostowych lub spadkowych, identyfikując potencjalne sygnały kupna lub sprzedaży, a nawet wykrywając rozbieżności. Jednak kluczowe znaczenie ma używanie MACD w połączeniu z innymi wskaźnikami w celu uzyskania optymalnych decyzji handlowych. Jak każde inne narzędzie, zrozumienie jego mocnych i słabych stron pozwoli na lepsze wykorzystanie, ostatecznie poprawiając wyniki handlowe.

Podsumowanie

Wskaźnik Moving Average Convergence Divergence (MACD) to potężne narzędzie wykorzystywane w handlu, które oferuje wnikliwy mechanizm śledzenia trendów rynkowych i generowania rekomendacji inwestycyjnych. Dzięki unikalnym składnikom – linii MACD, linii sygnału i histogramowi – traderzy mogą rozszyfrować kluczowe sygnały dotyczące dynamiki rynku, siły trendu i potencjalnych punktów kupna lub sprzedaży.

Należy jednak pamiętać, że na efektywność wskaźnika MACD mogą wpływać niestabilne warunki rynkowe, przez co mogą wystąpić fałszywe sygnały. Dlatego, chociaż jest to wszechstronne narzędzie, które jest korzystne zarówno dla trendów, jak i rynków wahających, integracja innych narzędzi analizy technicznej ze strategiami MACD może zwiększyć jej niezawodność i skuteczność. Wykorzystanie wskaźnika MACD z kompleksowym zrozumieniem może dać inwestorom pewność poruszania się po świecie inwestycji i handlu.

FAQ

MACD - jak czytać?

Odczytywanie wykresu MACD obejmuje analizę trzech elementów: linia MACD, linia sygnału i histogram MACD. Przecięcie w górę lub w dół linii MACD nad linią sygnału wskazuje odpowiednio na potencjalne trendy wzrostowe lub spadkowe. Histogram przedstawia siłę trendu, podczas gdy przecięcia na poziomie zerowym mogą sygnalizować znaczące zmiany rynkowe.

Jak używać MACD do handlu dziennego?

W handlu dziennym inwestorzy używają wskaźnika MACD do wykrywania sygnałów kupna lub sprzedaży za pośrednictwem linii MACD i skrzyżowań linii ruchu. Przecięcia w górę wskazują na okazje do zakupu, podczas gdy w dół wskazują na punkty sprzedaży. Uważaj także na rozbieżności cen i linii, aby przewidzieć potencjalne zmiany. Zawsze uzupełniaj analizę MACD innymi wskaźnikami rynkowymi.

Co to jest złoty krzyż MACD?

Złoty krzyż MACD to byczy sygnał pojawiający się, gdy linia MACD przecina się powyżej linii sygnału, wskazując na potencjalny trend wzrostowy i sugerując okazję do zakupu. Należy go jednak używać z innymi wskaźnikami rynkowymi w celu uzyskania solidnych strategii handlowych.

Jaka jest różnica między MACD a RSI?

MACD i RSI są popularnymi wskaźnikami technicznymi, ale służą różnym celom. MACD, składający się z linii MACD, linii sygnału i histogramu, jest używany przede wszystkim do identyfikacji potencjalnych sygnałów kupna i sprzedaży poprzez skrzyżowania i rozbieżności z ceną. Z drugiej strony RSI jest oscylatorem, który mierzy prędkość i zmianę ruchów cen, używany głównie do identyfikacji warunków wykupienia lub wyprzedania.

Jaki jest najlepszy wskaźnik MACD?

„Najlepszy” wskaźnik MACD może być subiektywny i zmieniać się w zależności od strategii handlowej. Zazwyczaj szeroko stosowana jest klasyczna konfiguracja MACD, obejmująca linię MACD, linię sygnału i histogram. Komponenty te współpracują ze sobą, identyfikując trendy rynkowe i sugerując potencjalne sygnały kupna lub sygnały sprzedaży. Jednak połączenie MACD z innymi wskaźnikami zapewnia bardziej efektywną analizę rynku.

Jak dokładna jest strategia MACD?

Połączona z MACD strategia zależy od warunków rynkowych i interpretacji tradera. Może dostarczać wgląd w trendy i sygnały kupna/sprzedaży, ale może dawać fałszywe sygnały na niestabilnych rynkach. Używanie go z innymi wskaźnikami może zwiększyć jego dokładność.

)

)