Exemplo.

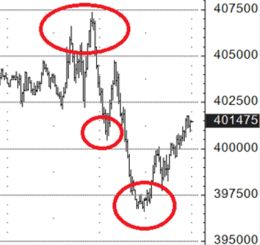

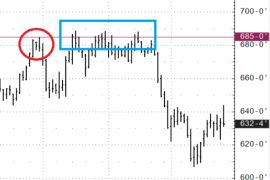

"Gap". Futuros de petróleo.

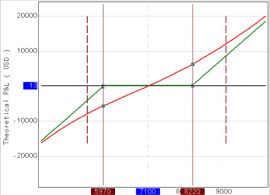

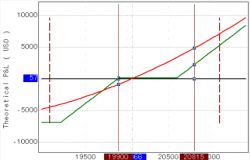

Há uma posição vendida em um futuro (futuros vendidos). A ordem stop está em 76,00, limitando perdas potenciais. No entanto, notícias significativas surgiram no fim de semana e o mercado abriu com um "gap" e a ordem stop foi executada a um preço de 80,10, realizando perdas adicionais. Se, em vez de uma ordem stop a 76,00, uma opção de compra com um preço de exercício de 76,00 tivesse sido comprada, isso teria garantido que a posição fosse fechada a 76,00. Nesse caso, a perda adicional máxima seria limitada apenas pelo prêmio da opção, o que seria significativamente melhor em comparação a uma ordem stop executada a um preço de 80,10. Além disso, como ao usar uma opção como “stop loss” não há necessidade de fechar a posição, ainda havia uma chance (se houvesse tempo suficiente antes do vencimento da opção) de esperar pela queda e realizar o lucro como resultado.