Exemplu.

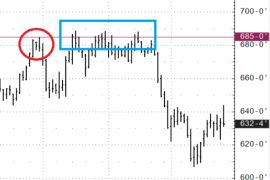

"Gap". Contracte futures pe petrol.

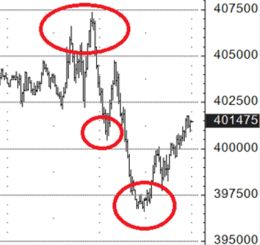

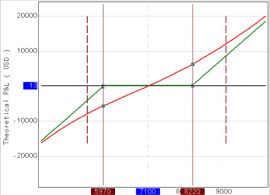

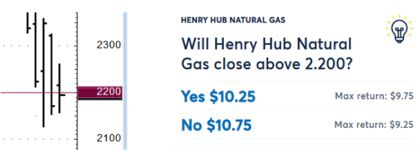

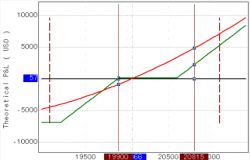

Există o poziție scurtă într-un futures (futures vândut). Ordinul stop este la 76,00, limitând pierderile potențiale. Cu toate acestea, în weekend au apărut știri semnificative și piața s-a deschis cu un "gap", iar ordinul stop a fost executat la un preț de 80,10, realizând pierderi suplimentare. Dacă, în loc de un ordin stop la 76,00, s-ar fi achiziționat o opțiune call cu un preț de exercitare de 76,00, aceasta ar fi garantat închiderea poziției la 76,00. În acest caz, pierderea suplimentară maximă ar fi limitată doar de prima opțiunii, care ar fi semnificativ mai bună în comparație cu un ordin stop executat la un preț de 80,10. În plus, deoarece folosind o opțiune ca "stop loss" nu este necesară închiderea poziției, exista încă o șansă (dacă exista suficient timp înainte de expirarea opțiunii) de a aștepta scăderea și de a realiza profitul ca rezultat.